Finansal sistemler, tasarruf sahipleri ile fon ihtiyacı bulunan taraflar arasındaki alışverişi sağlayan kurumlardan, finansman araçlarından ve tüm bu düzeni denetleyen kurullardan oluşan bir yapıdır.

İçindekiler

Finansal piyasalar, fon ve vade gibi unsurlara bağlı olarak ikiye ayrılır. Kısa vadeli ve düşük risk barındıran işlemler para piyasalarında gerçekleşir. Vadeleri bir yıldan fazla olan ve daha yüksek riskli yatırım araçları içeren pazarlar ise sermaye piyasalarıdır. Bu piyasalar; uzun vadeli finansman ihtiyaçlarını karşılama, tasarrufları enflasyona karşı koruma, yatırım getirisi elde etme ve portföy çeşitlendirme gibi olanaklar sağlar.

Sermaye piyasası; hisse senetleri, tahvil ve bonolar, repo, ters repo, opsiyon, vadeli işlemler gibi araçları içerir. Bunlar; yatırımcıların risk yönetimi yapmalarına, sermayelerini artırmalarına veya korumalarına yardımcı olur. Tıpkı altın ve döviz piyasaları gibi sermaye piyasaları da ekonomiyi hareketlendirme noktasında önemli bir işleve sahiptir.

Sermaye piyasalarının işleyişi, genellikle önceden belirlenmiş kurallar ışığında düzenleyici kurumlar tarafından kontrol edilir. Bu düzenlemeler; yatırımcıların haklarını korumak, piyasaların adil ve şeffaf bir şekilde işlemesini sağlamak amacıyla yapılır. 6362 sayılı Sermaye Piyasası Kanunu ile “Sermaye piyasasının güvenilir, şeffaf, etkin, istikrarlı, adil ve rekabetçi bir ortamda işleyişinin ve gelişmesinin sağlanması, yatırımcıların hak ve menfaatlerinin korunması için sermaye piyasasının düzenlenmesi ve denetlenmesi” sağlanmıştır. Sermaye piyasalarında vergilendirme esasları da bu kanun kapsamında yer alır.

Menkul kıymetler ve sermaye piyasasında uzun vadeli varlıklar kolaylıkla alınıp satılabilir. Fon sahipleri, birikimlerini farklı yatırım araçları üzerinden bu piyasalarda değerlendirebilir; hisse senetlerini ve tahvillerini satışa sunarak belirli bir yatırım sermayesi elde edebilir. Sermaye piyasasının özellikleri şu şekilde sıralanabilir:

Sermaye piyasası, yatırımcılar için farklı risk ve getiri profilleri sunarak işletmelerin ihtiyaç duydukları finansmanı sağlar. Aynı zamanda piyasalarda denetimi, adaleti ve düzeni sağlamak için gerekli düzenlemeleri yapar. Özetle ekonomik büyümeye ve gelişmeye olumlu katkılar sağladığından söz edilebilir.

Sermaye piyasası, tasarruf sahiplerinin birikimlerini ihtiyaç duyan kurumlara ve şirketlere aktardığı bir pazardır. Yatırımcılar, menkul kıymetlere yatırım yaparak şirketlerin büyümesine ve başarısına katkıda bulunurlar. Bu sayede yatırımcıların şirketlerin kârından pay almaları da mümkün olur. Ayrıca bahsi geçen piyasa şirketlerin büyümesi için gerekli yatırım fonunu toplamalarına ve uzun vadeli projeler için finansman sağlamalarına da olanak tanır.

Sermaye ve para piyasaları, finansal piyasaların iki ana kategorisidir. Her iki piyasa da finansal varlıkların alınıp satıldığı pazarlar olsa da aralarında birtakım farklar bulunur. Bu iki piyasayı farklı kılan özellikleri aşağıdaki gibidir.

Vade: Para piyasası genellikle 1 yıl veya daha az vadeli finansal varlıkların alım satımını içerir. Sermaye piyasasında ise daha uzun vadeli yatırım araçları işlem görür.

Para ve sermaye piyasası faaliyetleri ve özellikleri bakımından farklılıklar barındırsa da benzer yönleri de mevcuttur. Bu noktada her iki piyasanın da ekonomik büyüme ve finansal istikrar açısından büyük önem taşıdığını söyleyebiliriz.

Sermaye piyasası fonksiyonlarına, işleyişine, örgütlenme ve kurumsallık durumuna göre farklı gruplara ayrılır. Bu sınıflandırmalar, yatırımcıların hangi piyasalarda işlem yapabileceklerini görmelerine, hangi araçların risk ve getiri profillerinin kendilerine uygun olduğunu belirlemelerine yardımcı olur. Yazının devamında sermaye piyasasının sınıflandırılmasına dair detaylı bilgiye ulaşabilirsiniz.

Birincil sermaye piyasası

Birincil sermaye piyasası, şirketlerin portföyünde bulunan hisse senedi ve tahvil gibi menkul kıymetleri ilk kez halka arz ettiği; yani ihraca sunduğu piyasalardır. Ayrıca dolaşıma ilk kez çıkarılan menkul değerler bu piyasada el değiştirir. Şirketler ilk kez çıkardığı pay senetlerini veya tahvilleri aracı bir kurum olmaksızın yatırımcıya satabilir. Varlıkların aracı kurum vasıtasıyla satılması da mümkündür.

İkincil sermaye piyasası

Daha önce ihraç edilmiş olan menkul kıymetlerin alım-satımı, ikincil sermaye piyasasında gerçekleşir. Bu piyasada yeni ihraç edilmiş değerlerin varlığı söz konusu değildir. Menkul kıymetlerin likiditesini artıran bu pazar, birincil piyasa için talep yaratır. Birincil piyasa, sermaye piyasası bilinciyle işlev görür. İkincil piyasa ise daha çok menkul kıymetler yönünde çalışır.

Organize olmuş sermaye piyasası

Kurumsallaşmış piyasalar olarak da tanımlanan organize sermaye piyasaları; organları, tesisleri, üyeleri, kuralları ve yöntemleri ile düzenli bir yapı oluşturur. Bu piyasalarda aracı kuruluşlar, kişileri ve işletmeleri doğrudan temsil eder. Yatırım bankaları, ortaklıkları ve fonları gibi kurumlar yer alır. Menkul kıymetler borsaları, organize piyasalara örnek olarak gösterilebilir. Bu borsalarda hisse senetleri, tahviller, bonolar gibi finansal araçlar işlem görür.

Organize olmamış sermaye piyasası

Menkul kıymetlerin borsa dışında el değiştirdiği yerler, organize olmayan sermaye piyasalarıdır. Organize piyasalar kapsamında yalnızca borsaya kayıt veya kote ettirilmiş menkul kıymetler işlem görür. Bu piyasalarda ise menkul değerler borsaya kayıt durumu fark etmeksizin alınıp satılabilir.

Sermaye piyasasında finansal düzenlemeler, ülkelerin mevzuatına uygun şekilde yapılır. Bu tür uygulamaların amacı; piyasaların şeffaf, etkili ve adil bir şekilde işlemesini sağlamaktır. Düzenlemeler, genellikle ülkenin finansal otoritesi tarafından yürütülür. Bu kapsamda sermaye piyasalarının faaliyetleri, belirli yasalar ve yönetmeliklerle kontrol altında tutulur. Burada temel amaç; yatırımcıların haklarını korumak, dolandırıcılığı önlemek, piyasanın istikrarını sağlamak ve güvenilirliğini artırmaktır.

Türkiye’de denetimle yükümlü sermaye piyasası kurumları, Sermaye Piyasası Kurulu (SPK) ve Borsa İstanbul'dur. SPK, sermaye piyasası araçlarının ihraç edilmesi, halka arzı, alım-satımı ve bunlarla ilgili faaliyetlerin düzenlenmesi, denetlenmesi ve geliştirilmesi gibi konularda görev yapar.

Türkiye'de SPK’ya ek olarak birçok aracı kurum ve banka sermaye piyasalarında faaliyet gösterir. Bunlar arasında yatırım bankaları ve fonları, aracı kurumlar, portföy yönetim ve sigorta şirketleri ve emeklilik fonları yer alır. Sermaye piyasası aracı kurumları, yatırımcıların menfaatlerini koruyarak ve piyasanın düzenli çalışmasını sağlayarak önemli bir rol oynar.

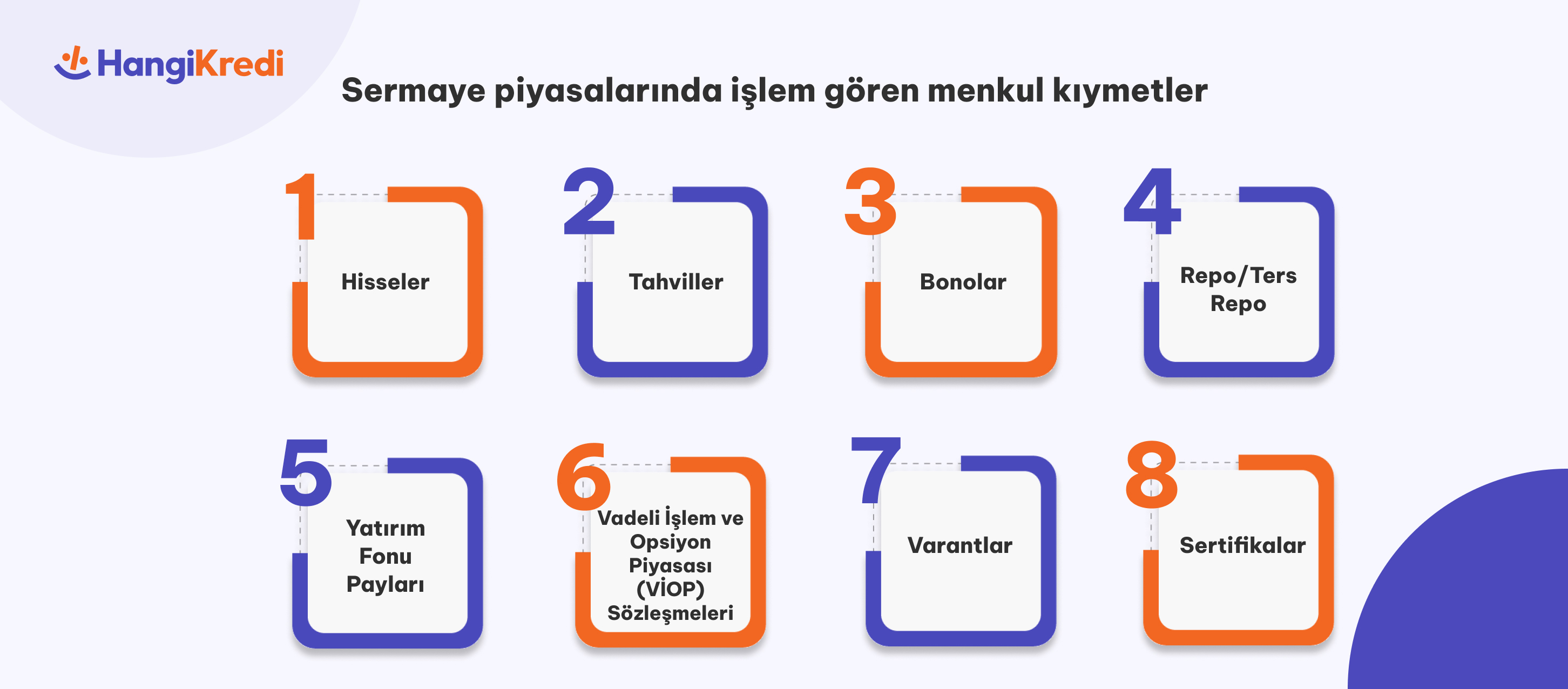

Sermaye piyasalarında işlem gören menkul kıymetler, özellikleri ve risk seviyeleri nedeniyle farklı yatırımcı gruplarına hitap edebilir. Hisse senedi, tahvil, bono, fon payları, yatırım ortaklığı payları gibi farklı menkul kıymetler sermaye piyasalarında işlem görür. Sermaye piyasalarında işlem gören menkul kıymetleri aşağıdaki tablodan detaylı olarak inceleyebilirsiniz.

Bu menkul kıymetler hem borsalarda hem de tezgâh üstü piyasalarda işlem görür. Burada bahsi geçen yatırım fonu payları, özel sermaye ve girişim sermayesi olarak iki gruba ayrılır. Bu ayrım, yatırımın büyüklüğü ve süreci ile yatırım alan şirketin büyüme oranı gibi etkenlere göre yapılır.

Sürdürülebilirlik, son dönemlerde küresel ölçekte en önemli konulardan biri hâline geldi. Bu durum, yatırım dünyasında da karşılık bularak beraberinde birtakım değişiklikler getirdi. SPK tarafından yayımlanan 2022 - 2026 Stratejik Plan kapsamında sürdürülebilir yatırımların finansmanı için ihraç edilecek borçlanma araçları, kira sertifikalarında ihraç süreçleri ve şeffaflık yükümlülükleri uluslararası standartlara uygun bir şekilde belirlenmiştir.

SPK, yeşil ve sürdürülebilir borçlanma araçlarının teşviki için Borsa İstanbul ve Merkezi Kayıt Kuruluşu ücretlerinde %50 indirim uygulanması kararlaştırıldı. Özetle son yıllarda uluslararası sermaye piyasalarında istikrarın korunması adına alınan pek çok tedbir Türkiye’de uygulanmaya başladı. Bu önlemler sayesinde sürdürülebilir yatırım yapmak isteyen yatırımcılara farklı seçenekler sunulmasının, kişilerin hem finansal hem de çevresel ve sosyal bir etki yaratma imkân tanınmasının önü açılacak.

Sermaye piyasasında işlem gören yatırım araçları, farklı alanlarda pek çok avantaj barındırır. Bunların başında ilgili yatırımların genellikle daha yüksek kâr potansiyeline sahip olması gelir. Sermaye piyasasına yatırım yapmanın sağladığı diğer getiriler şu şekilde sıralanabilir:

Sermaye piyasasında yatırım yapmanın başlıca avantajları bunlardır. Şeffaflık, likidite, düşük maliyetler, güvenilirlik, düzenleme ve denetim unsurları, bu piyasaların tercih sebebidir.

Tüm borsalarda olduğu gibi sermaye piyasalarına yatırım yaparken de göz önünde bulundurulması gereken bazı risk unsurları bulunur. Bu yoldan tasarruf sağlamak isteyenler, sermaye piyasası ve yatırım analizi ile ilgili bilgi sahibi olmalıdır. Yatırımcıların mutlaka dikkate alması gereken risk unsurları şunlardır:

Sermaye piyasası yatırımcılarını bekleyen diğer riskler kredi ve döviz gibi alanları da kapsar. Şirketlerin veya devletlerin borçlarını ödeyememesi veya yabancı para birimleri üzerinden yapılan yatırımlarda kur dalgalanmaları oluşması gibi ihtimaller söz konusudur.

Teknolojik gelişmeler, sermaye piyasalarında işlemlerin daha hızlı ve güvenli bir şekilde gerçekleştirilmesini sağlar. Örneğin; blockchain teknolojisi aracı kurumları ortadan kaldırarak işlemlerin daha hızlı ve doğrudan gerçekleştirilmesine olanak sağlamıştır. Üstelik kripto para birimlerinin merkeziyetsiz ve şeffaf yapısı, bu varlıkların gelecekte sermaye piyasalarında önemli bir rol oynayabileceğine işaret ediyor. Kripto para birimleri; daha düşük işlem maliyetleri, hızlı transferler ve daha güvenli bir yapı sunarak sermaye piyasalarını dönüştürebilir.

Yapay zekâ teknolojileri, sermaye piyasalarına entegre edilerek pek çok avantaj sağlanabilir. Böylelikle hem piyasaların daha hızlı ve doğru kararlar almaları hem de yatırımcıların veriye dayalı önerilerle daha yüksek getiri elde etmeleri mümkün olabilir. Tüm bu unsurlar, sermaye piyasalarının geleceğin trendlerini takip etme gerekliliğini destekler niteliktedir.

Yorum Yazın

Konuyla ilgili sormak ya da eklemek istedikleriniz için yorum bırakabilirsiniz.