Şirketlerin mali performansını ölçmek için finansal tablolardaki verilerden yararlanılır, bu tablolar, işletmelerin mevcut durumunu farklı açılardan gösterir.

İçindekiler

Gelir tablosu, işletmelerin belirli bir dönemde elde ettiği kazançları ve gerçekleştirdiği giderleri gösteren finansal rapordur. Firmalar, dönem içindeki tüm gelirlerini ve giderlerini bu tabloya kaydeder. Gelirler ya da giderler, tabloya farklı hesaplar altında işlenir. Kazanç ve gider hesaplarının bir arada değerlendirilmesiyle net kâra ya da zarara ulaşılır.

Bu noktada sıklıkla birbiriyle karıştırılan bilanço ve gelir tablosu arasındaki farka değinelim. Bilanço, işletmelerin anlık finansal durumunu gösterir. Yani belirli bir tarihteki varlık, borç, alacak, sermaye ve stok gibi kalemleri kontrol etmek için kullanılır. Gelir tablosu tanımında ise yalnızca kazançlar ve maliyetler yer alır. Ayrıca bu unsurlar, anlık değil dönemsel olarak takip edilir.

İşletmelerin finansal verilerini içeren tablolar, genel muhasebe kurallarına göre oluşturulur. Kamu Gözetimi Kurumu, Türkiye Muhasebe Standartları hakkındaki detayları içeren sayfasında bu tablolarda gözetilmesi gerekenleri ortaya koyar. İşletmelerin dikkate alacağı gelir tablosu ilkeleri ise şunlardır:

Ayrıca bilanço tarihinde bulunan ve gelecekteki olaylara göre tahmin edilebilen gider ve zararlar, tahakkuk ettirilerek gelir tablosuna yansıtılır. Fakat şarta bağlı gelirler için gerçekleşme ihtimali yüksek de olsa herhangi bir tahakkuk işlemi yapılmaz. Bunun yerine dipnotlara açıklama eklenir.

Bütçe yönetimi için önemli olan kapsamlı gelir tablosu, işletmenin tüm kazançlarına ve harcamalarına yer verir. Şirketin dönem içindeki ana faaliyetlerinden kaynaklanan getirilerin ve giderlerin yanı sıra ön görülmeyen unsurları da gösterir. Yani ayrıntılı gelir tablosu sayesinde ilgili döneme dair net mali sonuçlara ulaşılır. Ayrıca gelir tablosu, yatırımcılar ve kredi verenler için kritik bir finansal rapordur. İşletmenin mevcut durumunu ve büyüme potansiyelini değerlendirmede kullanılır. Yani firmanın mali istikrarı, risk seviyesi, borç düzeyi ve ödeme gücü gibi detayları gösterdiği için finansman bulma süreçlerinde önemli rol oynar.

Muhasebe gelir tablosu, işletmelerin mali performansına ilişkin ayrıntılı veriler içerir. Böylelikle faaliyetlerin kârlılığı ve verimliliğini ölçen analizler için bir kaynak oluşturur. Kârlılık analizlerinde firmanın getiri sağlamasına ya da zarar etmesine yol açan işlemler incelenir. Verimlilik ölçümlerinde ise gelirler ve giderler değerlendirilerek kaynakların etkin kullanılması için yapılması gerekenler tespit edilir. Gelir tablosu analizinin ardından şirketin finansal gücünü artıracak kararları almak ve uygulamak mümkün hâle gelir.

İş stratejilerinin temelini oluşturan unsurlar arasında gelir tabloları da yer alır. Bu tablo, firma yöneticilerine rehberlik ederek geleceğe dönük kararlara yön verir. Mali verilerin yanı sıra nelerin korunması ya da değiştirilmesi gerektiğine de ışık tutar. Örneğin işletme sahipleri, kârlılığın azaldığına dair bulgularla karşılaştığında faaliyetlerinde değişikliğe gidebilir. Kazançları artırmak için yeni pazarlara girme, ürünler geliştirme, inovasyona daha çok önem gösterme ve sürdürülebilir faaliyetlere ağırlık verme gibi adımlar atabilir.

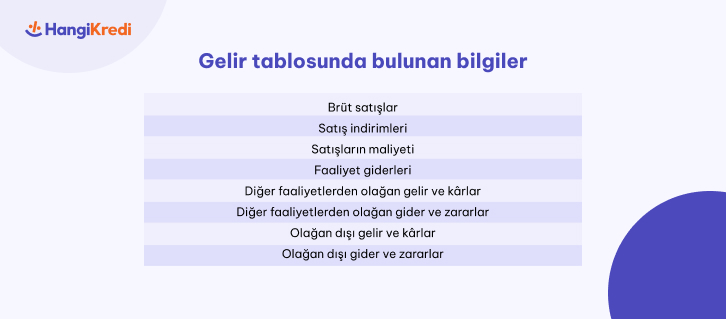

Gelir tablosu hesapları, tahakkuk eden kazançlardan ve giderlerden oluşur. Öte yandan, sahip olunan varlıklara ve nakit akış durumuna ilişkin veriler içermez. Varlıkları bilanço; kasa hareketlerini ise nakit akım tablosu üzerinden izleyebilirsiniz. Temel gelir tablosu bölümleri ise aşağıdaki gibidir.

Sayılan bölümlerde alt gelir tablosu kalemleri de bulunur. Örneğin faaliyet giderleri; araştırma ve geliştirme, genel yönetim, pazarlama satış ve dağıtım harcamalarından oluşur. Satış indirimleri ise iadeler ve iskontolar olmak üzere ikiye ayrılır. Bu alt hesaplar, işletmenin finansal kayıtlarını düzenli ve doğru tutması açısından önemlidir.

Gelir tablosu düzenlemek için öncelikle muhasebe hesaplarının nasıl işlediğine hâkim olmalısınız. Bu hesaplar, alacak ve borç olmak üzere iki taraftan oluşur. Firmanın kazançları, muhasebe kodu “6” ile başlayan gelir hesaplarının alacak kısmına yazılır. Giderler ise ilk hanesi “7” olan gider hesaplarının borç kısmına kaydedilir. Dönem sonunda yapılan envanter işlemlerinde harcama kalemleri; önce yansıtma hesaplarına, ardından gelir tablosundaki gider bölümlerine aktarılır. Son olarak, tüm kalemlerin “690 Dönem Kârı ve Zararı” hesabına devredilmesiyle dönem kapatılır.

Gelirler, işletmenin faaliyetleri sonucu elde ettiği kazançlardır. Ürün satışları, hizmet ve yatırım getirileri gibi çeşitli kaynaklardan oluşur. Giderler ise işletme faaliyetlerini sürdürmek için yapılan harcamaları ifade eder. Malzeme maliyetleri, personel maaşları, kira giderleri, faiz ödemeleri gibi kalemleri içerir. Tüm bu verilerin toplanması ve sınıflandırılması, gelir tablosu oluşturmanın ilk adımıdır.

Brüt gelir, işletmenin belirli bir dönemde elde ettiği kazançlardır. Brüt zarar ise bu kazançlara ulaşmak için yapılan maliyetlerin daha fazla olduğu durumda ortaya çıkar. Bu tutara, net gelir hesaplamasıyla ulaşılır. Brüt getiri ya da zarar hesaplaması için firmanın satış gelirlerinden maliyetleri çıkarılır. Sonuç pozitif olduğunda kâr; negatif ise zarar söz konusudur.

Gelir tablosu, hesap ve rapor tipi olmak üzere ikiye ayrılır. Kazançlar ve maliyetler, hesap tipi gelir tablosunda karşılıklı sıralanan kolonlar üzerinden incelenir. Rapor tipi gelir tablosunda ise gruplar ve satırlar hâlinde kaydedilir. Aşağıda bu türden tabloya ilişkin bir örnek görebilirsiniz.

| Gelir Tablosu | ||

|---|---|---|

| A. Brüt Satışlar

- Yurt İçi Satışlar - Diğer Gelirler |

1.000.000 TL | |

| B. Satış İndirimleri (-)

- Satıştan İadeler - Satıştan İskontolar |

150.000 TL | |

| C. Net Satışlar | (1.000.000 TL - 150.000 TL) | 850.000 TL |

| D. Satışların Maliyeti (-)

- Satılan Ticari Mallar Maliyeti |

200.000 TL | |

| Brüt Satış Kârı veya Zararı

(850.000 TL - 200.000 TL) |

650.000 TL | |

| E. Faaliyet Giderleri (-)

- Araştırma ve Geliştirme Giderleri - Pazarlama, Satış ve Dağıtım Giderleri - Genel Yönetim Giderleri |

100.000 TL | |

| Faaliyet Kârı veya Zararı

(650.000 TL - 100.000 TL) |

550.000 TL | |

| F. Diğer Faaliyetlerden Olağan Gelir ve Kârlar

- Faiz Gelirleri |

200.000 TL | |

| G. Diğer Faaliyetlerin Olağan Giderleri ve Zararları (-)

- Komisyon Giderleri |

100.000 TL | |

| H. Finansman Giderleri (-)

- Kısa Vadeli Borçlanma Giderleri |

50.000 TL | |

| Olağan Kâr veya Zarar

(550.000 + 200.000 TL) - (100.000 TL + 50.000 TL) |

600.000 TL | |

| Olağan Dışı Gelir ve Kârlar | 300.000 TL | |

| Olağan Dışı Gider ve Zararlar (-) | 50.000 TL | |

| Dönem Kârı veya Zararı

(600.000 TL + (300.000 TL - 50.000 TL)) |

850.000 TL | |

| Dönem Kârı Vergi ve Diğer Yasal Yükümlülükler Karşılığı (-) | 200.000 TL | |

| Dönem Net Kârı veya Zararı

(850.000 TL - 200.000 TL) |

650.000 TL | |

Gelir tablosu örneğine göre işletme, dönem sonunda 650.000 TL net kâr elde etmiştir. Bu tutar, dönem başında bilançoya devredilir. Söz konusu işleme muhasebe içi envanter adı verilir.

Notlar:

*gerçekleşen

Davranışsal Finans Nedir?

Tasarruf Yapmanızı Sağlayacak Öneriler

Konut Fiyatlarını Etkileyen Faktörler Nelerdir?

Yorum Yazın

Konuyla ilgili sormak ya da eklemek istedikleriniz için yorum bırakabilirsiniz.